相続不動産の売却

使わない相続不動産の売却サポート

不動産を相続したけれど誰も住む人がいないときには、管理や固定資産税の負担を考えれば、売却したほうが良いのかもしれません。

私たちはご売却時の税務相談等も合わせて、相続した不動産の売却手続をサポートさせていただきます。まず、このページでは相続不動産を売却する際の流れや注意点をご説明します。

相続不動産売却の流れ

相続不動産を売却する際には、次のような流れで手続を進めます

- 不動産を取得する相続人を決める(遺産分割協議を行う)

- 不動産の名義を相続人に移す(相続登記を申請する)

- 不動産業者に売却を依頼する

- 買主が決まれば、代金決済をして売却完了!!(所有権移転登記を申請する)

- (必要に応じて)売却代金を相続人間で分配する

1.不動産を取得する相続人を決める(遺産分割協議を行う)

相続が発生した場合、不動産は複数の相続人による共有状態になりますが、そのままですと、相続人全員が売買取引の際に集まらなければなりません。相続人が少なく、全員が近隣地域に住んでいる場合にはそんなに問題ないかもしれません。しかし、相続人が何十人もいたり、遠方に住んでいる相続人がいたりする場合には、相続人全員が集まることは非常に困難ですので、事実上、不動産を売却することが不可能になってしまいます。

こうしたことを避けるため、いずれ売却を予定している不動産については、遺産分割協議を行い、可能なら誰か一人に相続してもらうほうが無難です。

2.不動産の名義を相続人に移す(相続登記を申請する)

不動産を取得する相続人が決まったら、相続登記を申請します。

相続登記の完了後に登記識別情報が発行されますが、これは売却の際に必要になりますので、紛失しないよう、

大事に保管してください。相続登記の完了により、相続不動産売却の準備が整ったことになります。

3.不動産業者に売却を依頼する

相続不動産を売却する場合、一般的には、不動産の仲介業者に依頼します。

「どの不動産屋に依頼すれば良いのか分からない」という方もいらっしゃるかと思いますが、私たちは相続相談から相続不動産のご売却まで、トータルにお手伝いさせて頂きます。

4.買主が決まれば、代金決済をして売却完了(所有権移転登記)

買主が決まれば、通常は銀行又は不動産業者の事務所において代金決済を行います。

その後、買主と売主から委任を受けた司法書士が所有権移転登記を法務局に申請します。

5.(必要に応じて)売却代金を相続人間で分配する

不動産を売却するため、便宜的に不動産の名義を一人の相続人に移した場合、売却代金を分配する必要があります。

この際には、余計な所得税や贈与税の税金がかからないように注意しなければなりません。

相続不動産の名義変更(相続登記)の必要性

不動産の取引においては、登記記録(俗に「登記簿」とも言われます)が必ず確認されます。

相続登記をしていないと登記記録上の所有者が被相続人(亡くなられた方)のままになっていますが、当然ながら、被相続人名義の不動産を勝手に売却することはできません。相続不動産を売却する場合には、前提として相続登記が必要になります。

一般の方にとって相続登記は非常に面倒な手続ですので、私どもの担当司法書士にお任せください。

相続税等との関係

一口に相続不動産を売却するとは言っても、その時期や条件によって税制面で差が出てきますので、ここでは知っておきたい税制度を紹介します。

なお、各制度を利用する際にはさまざまな要件がありますので、税理士等の専門家への相談をお勧めします。

小規模宅地の特例…相続開始後10カ月以内の売却に注意!!

被相続人の居住用や事業用の宅地等(借地権を含む)を、そこに居住している相続人が相続した場合、相続税算定の基礎となる不動産の評価額の減額を受けることができます。

原則として減額率は50%ですが、相続税の申告期限(=相続開始から10ヶ月後)までその不動産を取得し居住・所有を継続していれば、減額率は80%になります。つまり、相続開始後10カ月以内に不動産を売却してしまうと、減額率が減って相続税の負担が増える可能性があります。

居住用不動産売却の特例

不動産を売却すると売却益に譲渡所得税がかかりますが、現在その不動産に居住している人が不動産を売却した場合、居住用不動産売却の特例という所得税の軽減制度が使えます。つまり、居住用不動産売却の特例の条件に該当する人が不動産を相続して売却すれば、売却代金への課税が軽減されますので、有利になります。

相続税が取得費に加算される特例

不動産を売却するとその売却益に譲渡所得税がかかりますが、相続税を納付するために売却した場合には、税制上優遇措置を受けることができる特例があります。

具体的には、相続又は遺贈によって取得した土地等を相続開始後3年10ヶ月以内に売却するときに、通常の取得費に一定の相続税相当額を加算することができます。つまり、取得費に加算できる金額が増えたことで、不動産を売った際の所得を低くし、税負担を軽くすることができます。相続税が高額になる場合には、この特例の利用を検討してください。

相続不動産の売却に関するポイント整理

ここで、相続不動産の売却に関してポイントを整理しましょう!!

- 不動産はただ持っているだけでも維持費がかかります。将来にわたり利用予定がない場合は、売却を検討しましょう。

- 相続不動産売却のためには、まず先に相続登記をしなければなりません。

- 相続人全員が法定相続による割合の持ち分をそれぞれ持って共有するよりも、代表者一人が相続を行う方が、相続不動産売却の実務では便利です。

ただし、税金問題には注意!! - 相続不動産の売却タイミングによっては相続税軽減の特例を受けることができません。

相続登記とは

故人から不動産を相続する際、登記名義を故人から相続人に変更する手続を行います。

この不動産の名義変更を相続登記といいます。

土地や建物は、それらの所在地を管轄する登記所(法務局またはその支局、出張所)がその管理を行っていますので、そちらで相続登記の手続を行っていただくことになります。

遺産分割協議とは

遺言がない場合、共同相続人の協議によって遺産を分割する方法(誰が、何を、いくら受け取るのか)を定めることになります。

この協議のことを遺産分割協議と呼んでいます。

なお、共同相続人全員が法定相続分での相続を望む場合、遺産分割協議を行う必要はありません。

相続不動産の売却は専門家にお任せ下さい

相続不動産に限らず、不動産の取引には必ず登記と税の問題が関わってきます

また、不動産を売却するには、仲介をする不動産業者も必要になります。

私たちは、宅地建物取引業務と担当司法書士による不動産の相続登記及び担当税理士による税務相談を

トータルにサポートさせて頂きます。

「これからどう対応すれば良いのか」とお悩みの方、私共では相続不動産無料出張相談も行っております。

どうぞお気軽にご利用下さい。

相続登記はなぜ必要?

相続登記は義務ではなく、行わなくとも違法とはなりません。

しかし、相続登記を行わず、不動産の名義変更をせずに放置しておいた場合、次のような問題が発生します。

- 故人の名義のままでは、売却したり、担保に入れたりすることができません。

- 時間が経つにつれて相続人が死亡し、相続関係が枝分かれして複雑になっていきます。相続人が数十人まで増えてしまうと、不動産を処分することができなくなってしまいます。

- 相続登記を放置し、相続関係が複雑になってから司法書士に依頼した場合、早めに依頼した場合よりも多くの費用がかかります。

以上のような理由から、相続登記を放置した場合にはデメリットがあります。

これに対して、相続登記を放置するメリットは全くありません。

相続登記は早めに済ませることをお勧めします。

遺産分割の方法

遺産分割の方法としては、現物分割、換価分割、代償分割の3種類があります。

当事者で協議さえ整えば、どのような方法をとっても問題ありません。

現物分割

株式は相続人Aに、不動産は相続人Bに、というように現物で遺産を分割する方法です。

換価分割

競売や任意売却によって遺産を換価し、換価代金を分割する方法です。

代償分割

特定の相続人が特定の財産を相続する代わりに、その相続人が他の共同相続人に対して債務を負担する遺産分割方法です。

例えば、相続人Xが不動産を相続する代わりに、相続人Xが他の共同相続人に対してお金を支払うケースが典型例です。

相続登記の流れ

相続登記の基本的な流れは次のようになります。

- 戸籍を集めて相続人を調査する

- 相続人全員で遺産分割協議を行い、遺産分割協議書を作成する

- 相続登記に必要な書類を収集する

- 相続登記申請書を作成する

- 登記所(法務局)に登記申請を行う

1.戸籍を集めて相続人を調査する

相続登記を申請する前提として、戸籍を集めて相続人の調査を行う必要があります。

2.相続人全員で遺産分割協議を行い、遺産分割協議書を作成する

相続人が確定したら、相続人全員で遺産分割協議を行い、誰がどの不動産を取得するかを決めます。

遺産分割協議が終わったら、遺産分割協議書を作成し、相続人の全員が署名と捺印を行います。

3.相続登記に必要な書類を収集する

相続登記のためには、戸籍謄本や遺産分割協議書の他、住民票、印鑑証明書、固定資産評価証明書などを収集する必要があります。

4.相続登記の申請書を作成する

相続登記の際には、不動産登記法が定める記載事項に従って登記申請書を作成します。

5.登記所(法務局)に登記申請を行う

収集した書類と登記申請書に登録免許税を合わせて登記所に登記申請書を提出します。

提出した書類に不備がなければ1週間程度で登記が完了し、登記識別情報(不動産の所有者だけが知るパスワード)が交付されます。

これは再発行ができませんので、大切に保管して下さい。

遺産分割の効力

遺産分割の効力は、相続開始時にさかのぼります。

つまり、遺産分割で法定相続分とは異なる相続割合を定めた場合、相続開始時にその相続分に従った相続がなされたものとして扱われます。

ただし、第三者の権利を害することはできません。

「第三者の権利を害することができない」という点が分かりにくいと思いますが、簡単に言いますと、相続開始から遺産分割協議までの間に遺産が処分されてしまっていた場合、その処分の相手に対して遺産分割協議の内容を主張できないということです。

遺産分割協議が調わない場合

相続人の間で遺産分割協議が調わない場合、家庭裁判所に対して遺産分割審判や遺産分割調停を申し立てることができます。

また、遺産分割の前提として、ある財産がそもそも遺産に該当するかどうかが争われている場合(例えば、「預金の名義は被相続人のものになっているものの、実際には相続人Cのお金を被相続人が預り、相続人Cに代わって積み立てたものである場合」等)、当該財産が遺産に含まれる旨の訴訟(遺産確認訴訟)を起こすこともあります。

遺産分割と担保責任

民法911条から914条では、遺産分割に関する担保責任について定められています。

共同相続人間の担保責任(民法911条)

各共同相続人は、他の共同相続人に対して、売主と同様にその相続分に応じた担保責任を負います。

売主の担保責任については民法560条から572条に規定がおかれていますが、共同相続人は、他の共同相続人に対してこれと同じ責任を負うことになります。

簡単に言いますと、遺産分割協議でもらった物に問題があった場合、他の相続人がお金などを一定限度で負担しなければならないということです。

<具体例>

ある建物が地震によって倒壊していることを共同相続人全員が知らず、相続人Eがその建物を取得するという内容の遺産分割協議を行なった場合、相続人Eは、他の相続人に対して自分の相続分に相当するお金の支払を請求したり、遺産分割協議を解除したりすることができます。

債権についての担保責任(民法912条)

各共同相続人は、その相続分に応じ、他の共同相続人が遺産分割によって取得した債権について、その分割時の債務者の資力を担保します。

弁済期が到来していない債権や停止条件付きの債権については、各共同相続人は、弁済をすべき時の債務者の資力を担保します。

<具体例>

相続人Fが遺産分割協議によって預金債権5,000万円を相続したにも関わらず、その後に銀行が倒産したために相続人Fが1,000万円しか払戻しを受けられなかった場合、他の相続人が相続人Fにお金を支払わなければなりません。

なお、この場合に相続人Fが他の相続人から支払を受けることができる金額は、相続人の数に応じて決まってきます(仮に相続人がFを含めて2人で、各平等の割合で相続をしたとすると、相続人Fは他の相続人から2,000万円の支払いを受けることができます)。

一部の相続人が無資力の場合の担保責任の分担(民法913条)

民法911条や912条に規定する担保責任が現実化しても、その時点で一部の共同相続人が無一文になっていたら、他の共同相続人が相続分に応じて負担をしなければなりません。

遺言による担保責任の定め(民法914条)

遺産分割に関わる911条や913条の担保責任は、被相続人が遺言の中で別段の意思を表示した場合には適用されません。

つまり、被相続人は、遺言の中で担保責任を免除することができます。

共有者多数による全員の意思疎通と合意

なぜ共有不動産のご相談が増えているのか

「不動産の相続はとりあえず共有にしておこう」はキケン!

相続が発生した場合の遺産分割協議において、このように対処される方は実際に多く、また平等なやり方に思えます。しかし、一方で、共有不動産について多くの方が悩みを抱えていることも事実です。

例えば兄弟姉妹間で共有することになった不動産。相続から数十年後…それぞれの共有者は時間の経過とともに高齢化し、やがて1人、2人と相続を迎えることとなります。共有者の相続発生などで次世代への世代交代が進むと、更に共有者が増え、お互いの利害調整が困難になるケースがあるようです。

共有不動産にはこんな悩みが…

共有不動産に共通する悩みは主に次の3点です。

- 共有不動産の売却にあたっては、他の共有者の同意が必要。共有者間で利害が対立する場合には調整が困難である。

- 共有持分の単独売却は難しいことから、簡単に資金化できない場合がある。

- 建物のリニューアル、建て替えも共有者全員の同意が必要となる。

とりわけ、土地・アポート・ビル等オーナーについては、深刻な悩みに発展することがあります。

なぜなら、相続対象となる不動産の相続税評価が高くなるため、相続税が高額となる場合が多いからです。そのため、共有部分の相続人は、納税資金の捻出のために持分を売却したいと考えます。ここで、他の共有者との調整がうまくいかない場合に、納税資金の確保という大きな問題を抱えることになります。

共有者の関係が良好な間に対応を

共有不動産の保有している場合の対応方法は、おおむね次の3点です。

- 買取…資金的に余裕のある共有者が他の共有者から持分を買い取る

- 売却…共有不動産を売却し、キャッシュで精算する。買換特例を活用し、単独名義の不動産へ組み替えることも可能。

- 交換…共有不動産が複数ある場合は「持分の交換」を活用し、単独名義にする。

共有不動産への対応は共有者の関係が良好な間に実行することが肝心です。相続の発生などにより共有者間の調整が難しくなってからでは、精神的な負担も含めて問題が複雑化してしまいます。

不動産資産は「分かりづらい」からこそまずは時価評価などの実態把握を行うことが重要です。そして、なにか問題を感じたらできるだけ早く対策を検討しましょう。これこそが皆様の大切な不動産資金を「守り」「活かす」ための一つの方法です。

共有不動産の対策例

対策前

Aさんは兄と駐車場を共有していました(持分は半々)。将来の相続に備えて対策を検討しましたが、次のような問題を抱えていました。

- 資金の問題から持分の買い取りは困難。

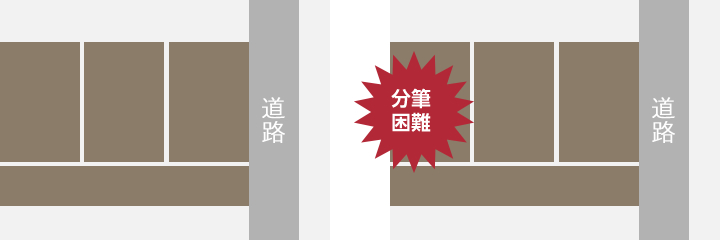

- 地形から土地の分筆も困難。

- 現在、駐車場であり土地は低稼働(収益性が低い)

対策後

Aさんは兄と共同で土地を売却の上、それぞれ賃貸マンションへ買い替え。その結果、次の通り問題を解決することができました

- 兄弟における共有関係を解消

- 賃貸マンションへの買い替えにより収益性が向上。

- 相続を見据えた資産継承対策をあわせて実施。

このようなご相談にもお答えします